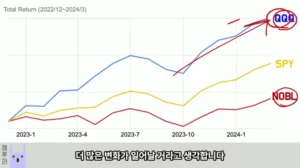

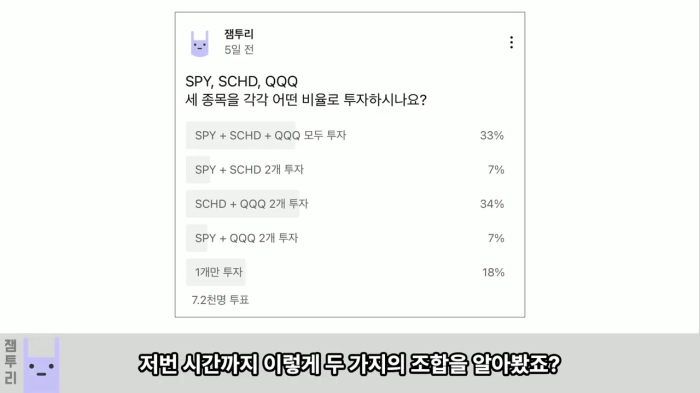

이 영상은 SCHD와 QQQ의 비율에 대해 다루고 있습니다. SCHD QQQ는 안정적이고 변동성이 작아서 포트폴리오의 편차를 줄여줍니다. 또한, SPY와 함께 볼 때, 변동성이 줄어들었고 투자 타이밍은 중요하다는 것을 알 수 있습니다.

주식 투자에서 성장주와 배당주를 조합하는 것도 좋지만, 개인의 목적에 따라 다양한 전략을 선택할 수 있습니다. 영상에서는 과거 데이터를 분석하여 수익률과 변동성의 경향성을 확인하고, 각 조합의 장단점을 보여줍니다. 물론, 과거 데이터는 미래를 담보하지 않지만, 경향성은 변하지 않습니다. 이런 분석을 통해 자신에게 맞는 투자 전략을 찾을 수 있습니다.

SCHD QQQ의 조합과 배당주 ETF에 대해 알려주세요.

오늘 다룰 투자 종목은 SCHD QQQ의 조합과 배당주들의 ETF이에요.

SPY는 25년간 500% 상승, QQQ 1은 1000% 이상 상승한 것으로 나타났어요.

또한, 배당주 ETF는 성장주 시장에 비해 좋지 않다는 일반적인 견해를 깨고 실제로 자본의 대부분을 차지하는 ETF들에 QQQ, MOAT, 카우지 등이 속한다는 것을 알려드릴게요.

스펙 애니의 채널 주제와 목적은 여러 전략을 알리고 추천해주는 것이므로 열린 마음으로 들어보기 바랍니다.

최근 배당 재투자를 고려하는 분들도 많은데, 그것들을 고려한 결과가 포함되어 있어요.

포트폴리오의 최적 조합은?

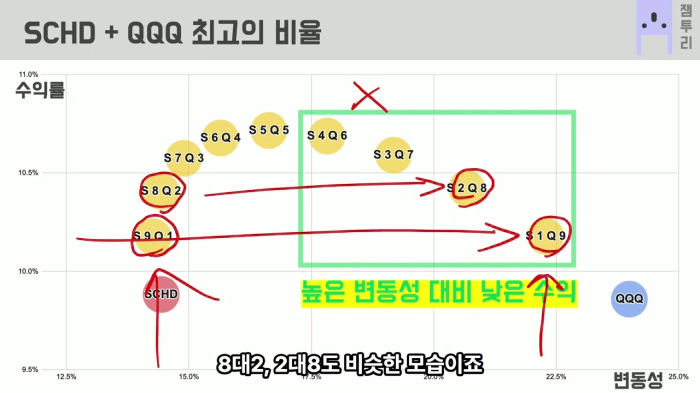

언급한 9대 1 조합은 초록색 선으로 표시되고, 함께 성장하며 나스닥 하락 시 손실이 거의 없어요.

8대 2와 7대 3 조합은 공격과 수비의 밸런스가 좋으며, 괴리가 약간 생겨요.

6대 4, 5대 5, 4대 6 조합은 변동성이 커서 SCHD 기준으로 파동이 발생해요.

3대 7, 2대 8, 1대 9은 큐와 유사하여 변동성은 비슷하지만 수익률이 다르죠.

9대 1, 8대 2, 6대 4, 5대 5 조합 중에서 수익률과 변동성을 고려하면 가장 좋은 조합은 8대 2 조합이에요.

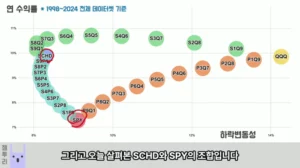

데이터 분석으로 효율적인 투자 방법

적당한 수익률과 적당한 변동성의 조합이 가장 효율적인 투자 방법이에요.

과최적화와 오버피팅된 데이터셋의 한계를 피하기 위해 여러 사건이 포함되거나 포함되지 않은 여러 기간의 데이터를 쪼개어 분석하는 것이 좋죠.

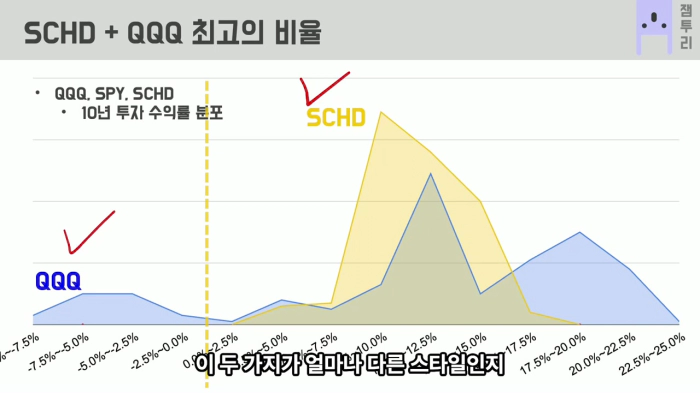

180개 이상의 데이터셋을 통해 분산된 수익률과 변동성을 확인할 수 있으며, QQQ, SPY, SCHD의 다른 투자 스타일을 비교하여 최적의 투자 방법을 찾을 수 있어요.

주식투자에서 그래프 활용의 중요성?

상승과 하락의 경향성을 확인하기 위해 박스 플롯 그래프가 가장 적합해요.

SCHD는 변동성이 작은 안정적인 특성을 가지고 있지만, QQQ는 변동성이 크죠.

종목들을 섞어 최대 수익을 기대할 수 있는 포트폴리오를 찾기 위해서도 그래프를 활용해야 해요.

과거 수익률 값은 미래를 보장하지 않아요. 하지만, 종목 간 특성과 상관성을 파악하여 더 나은 포트폴리오를 구성할 수 있어요.